中古買ってリフォーム

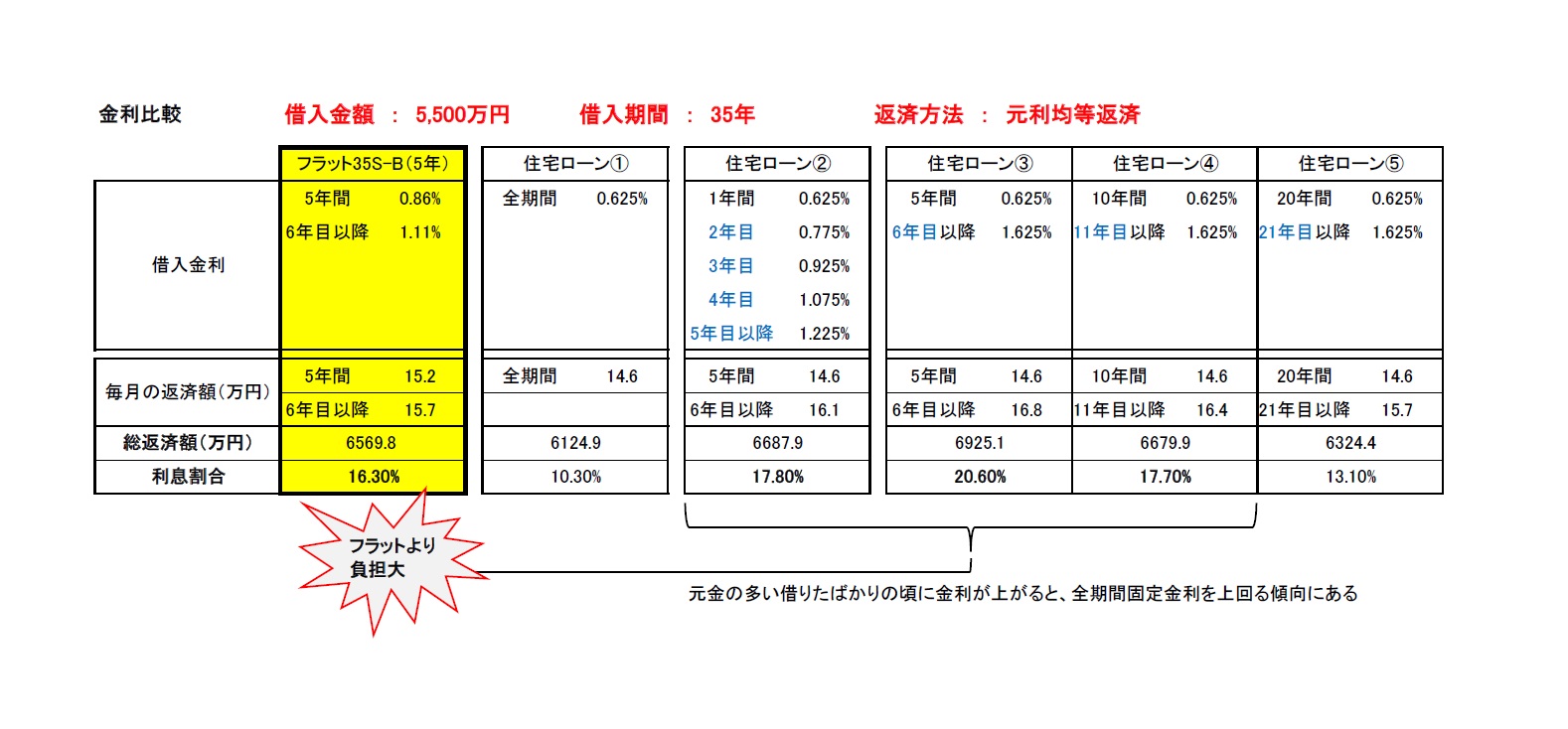

かつては中古物件を購入する際の住宅ローンはかなり厳しいものでした、築古のマンションでは、借入する方の年齢的に35年借入れができても、対応年数で判断され期間を短くされてしまうことや、リフォーム費用も満額出してもらえないなんてことはざらでした。

しかし最近では築年数やリフォーム費用に関係なく個人属性で希望の年数や金額の借入が可能となりました。

それでもどこの金融機関でも同じ条件かといえばそうではありません。

住宅ローン審査は総合的判断ですが、入口でNGの場合がありますので、その辺をお話していきましょう。

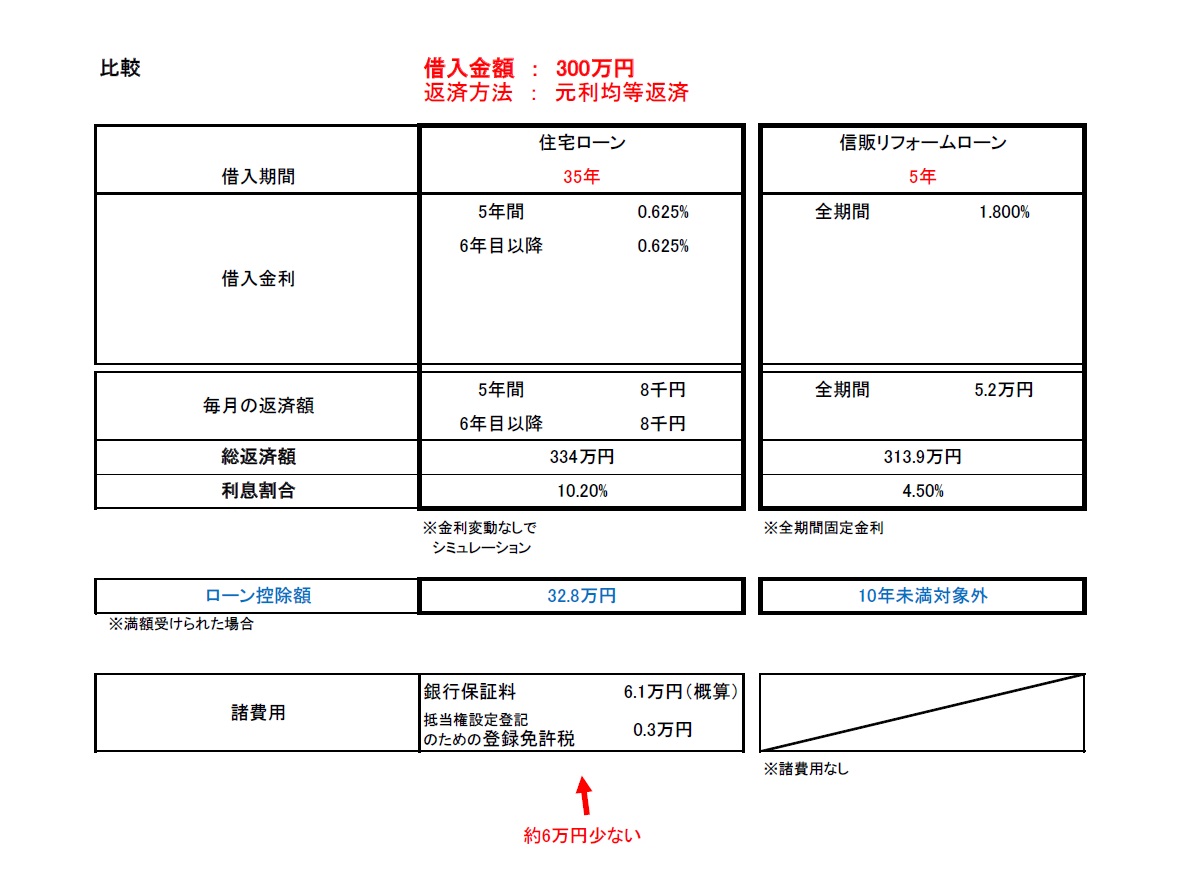

まず大きくわけるとふたつです。変動金利の場合で見ていきます。

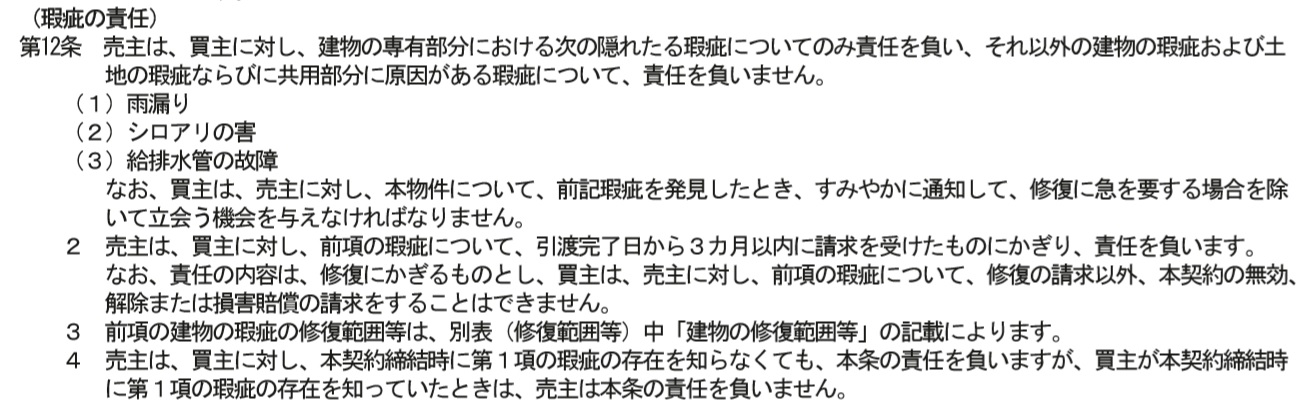

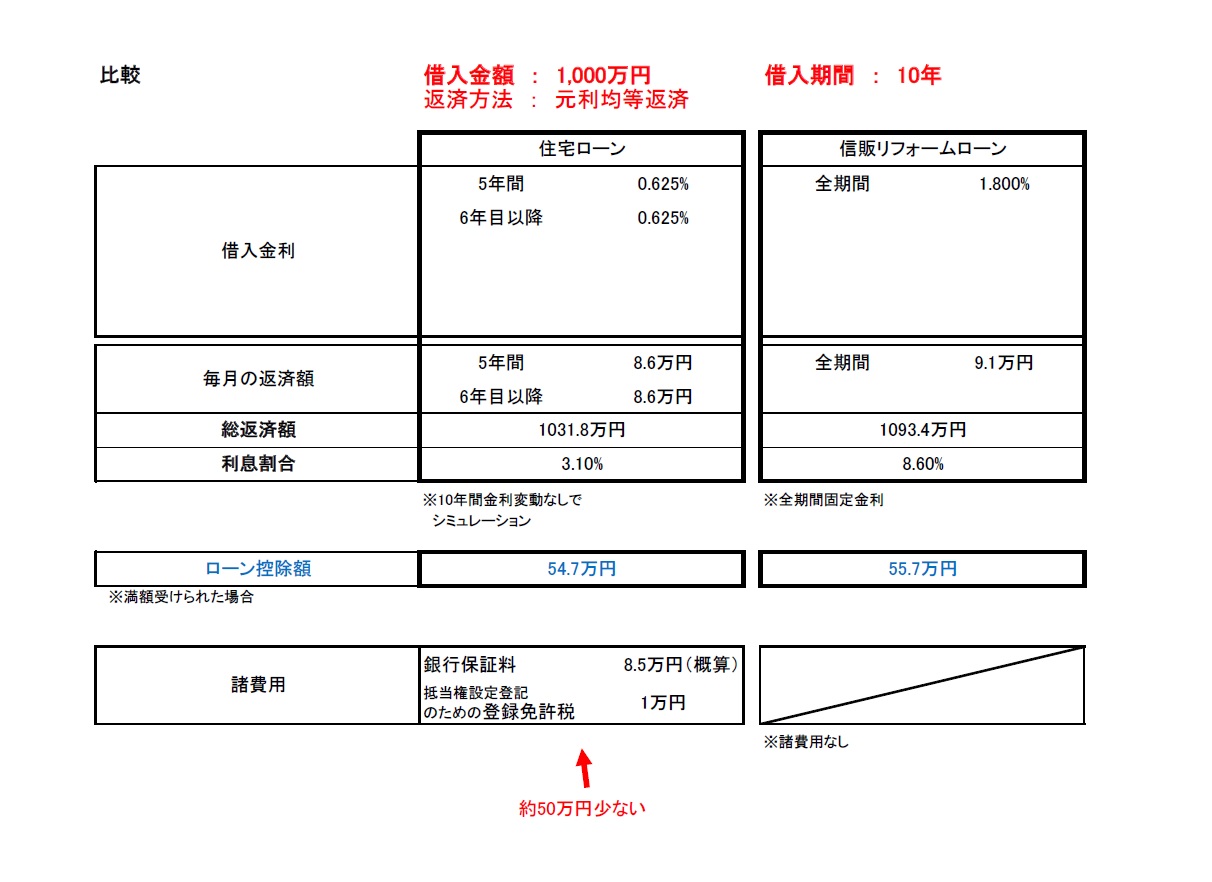

リフォーム費用は現金(リフォームローン)か住宅ローンで借りるかです。

中古物件だけを借り入れる場合ではほとんどの金融機関で借入れが可能ですが、物件に問題があると難しくなります。

中古物件は築古や既存不適格と言って、今の建築基準法に適合していない物件があります。戸建てなどは増築をした部分で遵法性に引っかかってしまうものや、敷地が道路に接しなければいけない幅が不足しているなどは安い金利の住宅ローンは難しいです。それでも総合的判断で個人属性や自己資金などがカバーしてくれる場合があります。

物件に問題がある場合では、ネットで審査をするようなネット銀行などは基本的にNGです。

都市銀行でもみずほ銀行は積極的ではなく、三井住友や三菱UFJなどで検討ができます。

次にリフォーム費用まで借入れる場合ですが、ネットバンクはまずリフォーム費用まで借り入れるのは難しいです。

都市銀行はリフォーム費用まではすべて〇

金利もほぼ同じです。しかし、借り入れるリフォーム費用の支払い方法によって少し条件が変わってきます。

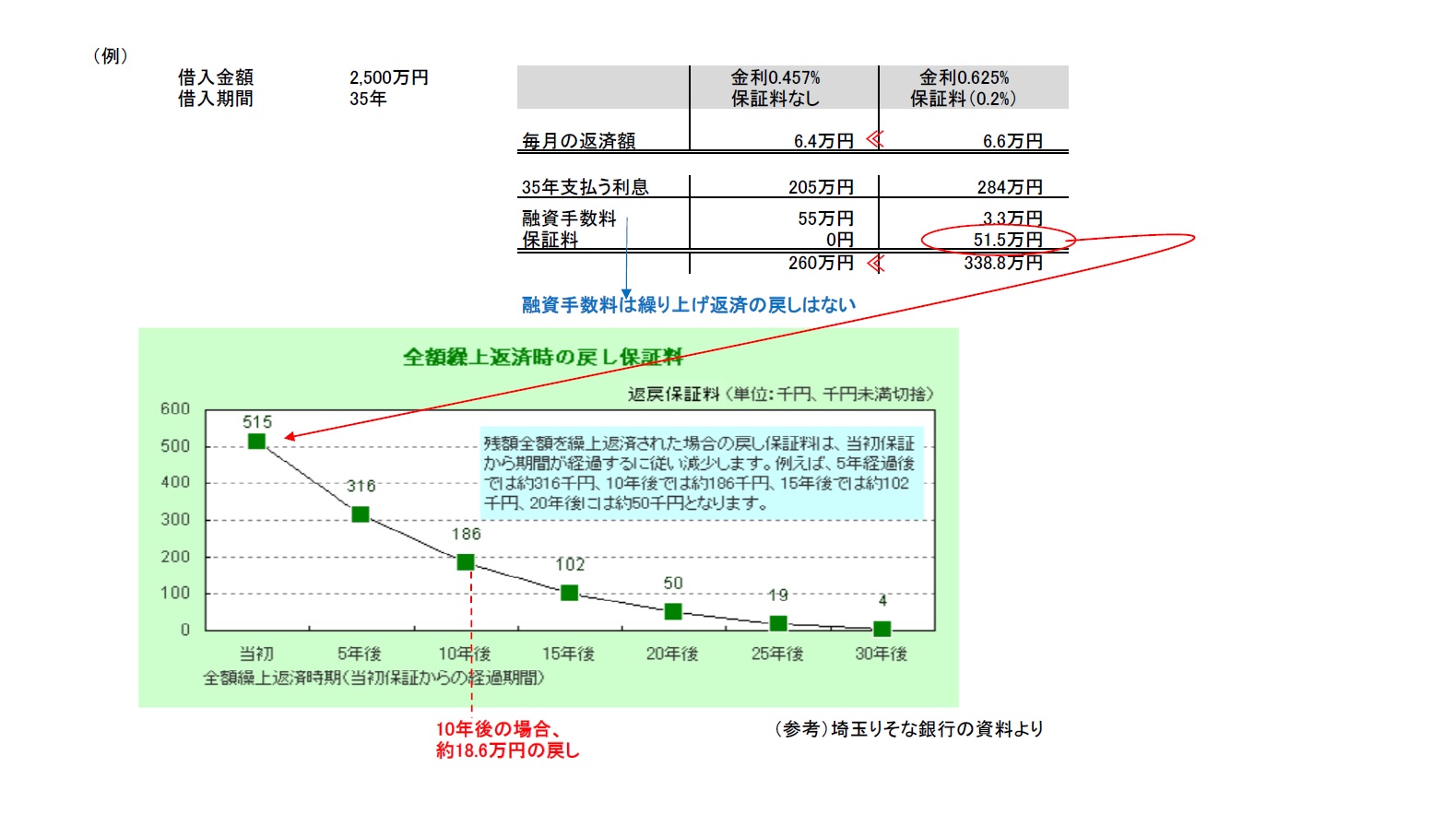

リフォーム費用が大きくなれば、リフォーム会社への支払いを分割にしなければなりません。全額を借入れ分割実行する際に有利なのが、みずほ銀行とりそな銀行です。中古物件の決済時に借入れるリフォーム費用分も一緒に出します。そのため諸経費が安くなります。

他、三菱UFJや住友などは物件の決済後、リフォーム完了時に一括実行となりますので、分割実行ができません。リフォーム会社にリフォーム費用を分割で支払う場合、一度持ち出しできる現金がある場合にはよいですが、全額借り入れる場合は難しくなります。

自己資金がある場合とない場合と、リフォームを借りる場合、一括で支払うのか分割で支払うのかで有利な金融機関が変わりますので選ぶ物件と合わせて検討してみることをお勧めします。

YouTube公開してます!